Каждое юридическое и физическое лицо, владеющее на законных основаниях каким-либо зарегистрированным транспортным средством и не имеющее соответствующих льгот, должно платить транспортный налог. Эта обязанность установлена Налоговым кодексом Российской Федерации. С вопросом, кто должен платить транспортный налог, в деталях мы разберемся в этом обзоре.

Также в рекомендованном материале будет предоставлена актуальная информация по поводу того, надо ли в 2024 платить налог владельцам транспортных средств физическим лицам, и от чего зависит цена транспортного налога для юр. лиц на машину.

Одной из проблем автовладельцев является то, что они не умеют рассчитывать новый транспортный налог на использование в России автомобиля. Чтобы правильно определить конечную сумму физическим лицам рекомендовано выполнить следующую последовательность действий.

Шаг первый. Определите, являетесь ли вы плательщиком транспортного налога.

Вы являетесь плательщиком автоналога в 2024 году, если на вас зарегистрировано следующее транспортное средство (ст. 357 НК РФ): автомобиль, мотоцикл, мотороллер, снегоход, водный или иной транспорт, перечисленный в ст. 358 НК РФ.

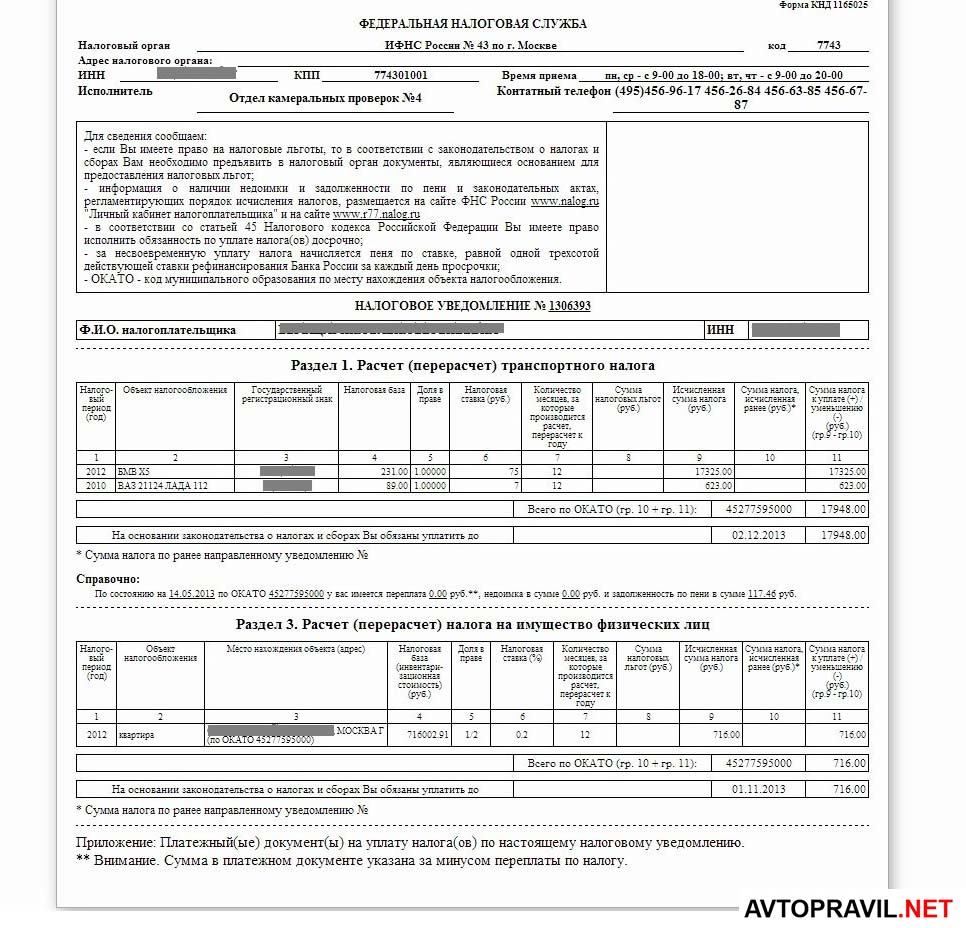

Шаг второй. Получите уведомление из налоговой инспекции с расчетом транспортного налога.

Транспортный налог для физических лиц по законодательно определенным нормам рассчитывают сотрудники налоговой, откуда вам отправят уведомление с информацией о размере налога и данными, которые являются базой для расчёта (п. 1 ст. 362, п. 3 ст. 363 НК РФ).

Всю актуальную информацию о транспортном средстве, его характеристиках, владельце в налоговую инспекцию представляет орган, уполномоченный осуществлять государственную регистрацию ТС. Например, регистрация автомототранспорта осуществляется подразделениями ГИБДД, которые передают сведения об этом в налоговые органы (п. 4 ст. 85 НК РФ). Так что автовладельцы в состоянии быстро сориентироваться, где найти транспортный налог на автомобиль и имущество. Также для них отпадает необходимость искать места, где можно распечатать транспортный налог на легковой автомобиль.

Расчет транспортного налога

В 2024 году обязательный сбор на пользование автомобильными дорогами в России рассчитывается по каждому транспортному средству, исходя из пяти основных составляющих.

- Налоговая база — это величина, установленная для расчета налога. Она зависит от вида транспортного средства (лошадиные силы). Эти характеристики указываются в технических документах на транспорт, в ПТС и СОР.

- Доля в праве собственности на транспортное средство. Когда собственник один, тогда доля в праве принимается за единицу. Если же собственников несколько, для конкретного налогоплательщика берется часть, напрямую зависящая от количества совладельцев (1/2, 1/3 и т.п.).

- Налоговая ставка. Порядок исчисления суммы годового налога на автомобиль для физических лиц в 2024 году устанавливается законами субъектов РФ в расчете на одну лошадиную силу мощности двигателя. (Ст. 361 НК РФ). Ставку транспортного налога всегда можно найти в законе того субъекта РФ, где поставлен на учет ваш автомобиль. В случае отсутствия в регионе самого закона или информации в нем о действующих на текущий момент ставках, то применяются базовые ставки, указанные в п. 1 ст. 361 НК РФ.

- Период, за который рассчитан налог. По умолчанию — это предшествующий календарный год. При регистрации транспортного средства на весь год величина автоматом приравнивается к единице. Если же только какая-то часть года, то нужный для расчетов период определяют в виде отношения числа полных месяцев, в течение которых транспортное средство было зарегистрировано на вас, к числу календарных месяцев в данном году. Если регистрация транспортного средства произошла до 15-го числа, а снятие с учета после 15-го числа месяца, то он считается полным месяцем, в противном случае этот месяц в расчёт не берётся. Дату постановки транспортного средства на учет законодательно принято указывать в свидетельстве о регистрации (п. 1 ст. 360, п. 3 ст. 362 НК РФ).

- Повышающий коэффициент. Исчисление суммы сбора должно быть произведено при учете величины повышающего коэффициента (п. 2 ст. 362 НК РФ):

- 1,1 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 3 лет;

- 2 — в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет и средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Перечень легковых автомобилей, имеющих среднюю стоимость от 3 млн. руб., подлежащий применению в очередном налоговом периоде, размещается каждый год не позднее 1 марта очередного налогового периода на официальном сайте Минпромторга.

Как исчисляется транспортный налог на автомобиль? Его размер рассчитывается как произведение вышеуказанных пяти составляющих. Непосредственно в самом налоговом уведомлении, которое направляется инспекцией, указаны все актуальные на текущий момент величины, которые необходимы для расчета, а также итоговая сумма налога.

Шаг третий. Проверьте правильность расчета транспортного налога.

Для проверки, насколько верно был выполнен расчет суммы транспортного налога, рекомендуется сравнить данные из налогового уведомления с аналогичной информацией из регистрационных, технических и правоподтверждающих документов на транспортное средство (ПТС, СОР, СТС и др.).

Налоговая ставка сравнивается с установленной законом субъекта РФ ставкой. Эти составляющие перемножаются, и результат сверяют с величиной транспортного налога, указанной в налоговом уведомлении.

Мы разобрались с вопросом, как рассчитывается транспортный налог с автомобиля, и для полного усвоения материала приведем следующий пример.

Рассчитаем налог на принадлежащий гражданину автомобиль, который зарегистрирован в ГИБДД г. Москвы.

Исходные данные:

- Мощность двигателя — 140 л. с.

- Собственник — один.

- Налоговая ставка — 35 руб/л. с. (ст. 2 Закона г. Москвы от 09.07.2008 № 33).

- Поставлен на учет 12 октября 2019 г. (значит, был зарегистрирован три полных месяца из 12).

- Автомобиль выпущен в 2018 г., его стоимость — 4 млн руб., включен в перечень легковых автомобилей средней стоимостью от 3 млн руб.

Формула расчета транспортного налога за 2019 г.: 140 x 1.0 x 35 x 3/12 x 1,1 = 1347 руб. 50 коп.

Если в пришедшем из налоговой уведомлении неверно указаны данные или нет абсолютного совпадения результатов проверочного расчета с начислениями, выполненными в налоговой инспекции, вам следует об этом несоответствии сообщить в письменном виде. Такое заявление подается в налоговую инспекцию.

Как начисляется новый транспортный налог на автомобиль в 2024 году в Санкт-Петербурге

В 2024 году ставка транспортного налога на авто в СПб устанавливается ст. 2 Закона Санкт-Петербурга от 04.11.2002 г. (ред. от 29.11.2019) №487-53. Ниже приведена актуальная на сегодняшний день таблица с налоговыми ставками, которые действительны с 1 января 2020 года.

| Объект налогообложения | Ставка транспортного налога в Санкт-Петербурге в 2024 году, руб. |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,10 кВт) включительно свыше 200 л.с. до 250 л.с. (свыше 147,10 кВт до 183,90 кВт) включительно свыше 250 л.с. (свыше 183,90 кВт) | 24,00 35,00 50,00 75,00 150,00 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): до 20 л.с. (до 14,70 кВт) включительно свыше 20 л.с. до 35 л.с. (свыше 14,70 кВт до 25,74 кВт) включительно свыше 35 л.с. до 90 л.с. (свыше 25,74 кВт до 66,20 кВт) включительно свыше 90 л.с. (свыше 66,20 кВт) | 10,00 20,00 30,00 50,00 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): до 200 л.с. (до 147,10 кВт) включительно свыше 200 л.с. (свыше 147,10 кВт) | 50,00 65,00 |

| Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,10 кВт) включительно свыше 200 л.с. до 250 л.с. (свыше 147,10 кВт до 183,90 кВт) включительно свыше 250 л.с. (свыше 183,90 кВт): с года выпуска которых прошло до 3 лет (включительно) с года выпуска которых прошло от 3 до 5 лет (включительно) с года выпуска которых прошло более 5 лет | 25,00 40,00 50,00 55,00 45,00 65,00 85,00 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 25,00 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): до 50 л.с. (до 36,77 кВт) включительно свыше 50 л.с. (свыше 36,77 кВт) | 25,00 50,00 |

Рекомендуем автолюбителям независимо от региона их проживания ознакомиться с информацией о том, как платить налог за машину в Ленинградской области и в других городах России.

Как начисляется новый транспортный налог на авто в Москве в 2024 году

Благодаря приведенной ниже информации вам не нужно будет тратить время, чтобы найти сведения о налоге на машину и земельном налоге в Москве. Ведь теперь вы сможете рассчитать его самостоятельно. Как мы говорили, счетчик налога на автомобиль в Москве зависит от 5 факторов: налоговая база, доля собственности на ТС, налоговая ставка, период за который рассчитан налог и повышающий коэффициент. Ниже приведена таблица с актуальной информацией по налоговым ставкам в Москве. (ст. 2 Закона г. Москвы от 09.07.2008 (ред. от 20.11.2019) № 33).

Благодаря приведенной ниже информации вам не нужно будет тратить время, чтобы найти сведения о налоге на машину и земельном налоге в Москве. Ведь теперь вы сможете рассчитать его самостоятельно. Как мы говорили, счетчик налога на автомобиль в Москве зависит от 5 факторов: налоговая база, доля собственности на ТС, налоговая ставка, период за который рассчитан налог и повышающий коэффициент. Ниже приведена таблица с актуальной информацией по налоговым ставкам в Москве. (ст. 2 Закона г. Москвы от 09.07.2008 (ред. от 20.11.2019) № 33).

| Объект налогообложения | Налоговая ставка, руб. |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 7 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 15 |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 110 л.с. (до 80,9 кВт) включительно | 15 |

| свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно | 26 |

| свыше 200 л.с. (свыше 147,1 кВт) | 55 |

| Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 15 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 26 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 38 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 55 |

| свыше 250 л.с. (свыше 183,9 кВт) | 70 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 25 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

Поиск стоимости транспортного налога на авто в Московской области

Для самостоятельного или проверочного расчета вы можете использовать приведенный выше пример расчета суммы налога на машину в Московской области. Как уже неоднократно говорилось, для точного расчета необходимо учесть 5 главных факторов: налоговая база, доля собственности на ТС, налоговая ставка, период за который рассчитан налог, и повышающий коэффициент.

В Московской области действует шкала налога на автомобиль , которая устанавливается ст.1 Закона МО от 16.11.2002 (ред. от 28.11.2019) № 129/2002-ОЗ.

| Объект налогообложения | Налоговая ставка, руб |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 34 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 49 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 9 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 16 |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л.с. (до 147,1 кВт) включительно | 27 |

| свыше 200 л.с. (свыше 147,1 кВт) | 56 |

| Автобусы с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л.с. (до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. (свыше 147,1 кВт) | 100 |

| Грузовые автомобили с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 25 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 33 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 45 |

| свыше 250 л.с. (свыше 183,9 кВт) | 58 |

| Грузовые автомобили с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 40 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 65 |

| свыше 250 л.с. (свыше 183,9 кВт) | 85 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 25 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

Информация о том, как найти и распечатать свой долг по налогу на машину в МО и в других субъектах нашей страны, приведена ниже.

Начисление транспортного налога в Федеральной налоговой службе (ФНС) в 2024 году

Если вы водите автомобиль уже не первый год, то вам наверняка известно о возможности уплатить транспортный налог с физических лиц на www.nalog.ru. Это официальный сайт Федеральной налоговой службы Российской Федерации. Этот способ удобен и несомненно безопасен (что немаловажно, учитывая возможность наткнуться на множество сторонних мошеннических сайтов) для тех, кто знает точную сумму, которую предстоит уплатить.

Также, если у вас есть зарегистрированный личный кабинет налогоплательщика, то поиск налогов на автомобиль на налог.ру в разы упрощается, ведь уведомление по транспортному налогу будет отображено в вашем аккаунте. Данный способ удобен тем, что для уплаты сбора нет необходимости собирать кучу информации, нужно будет лишь заполнить некоторые приведенные формы, так как вся необходимая информация, а также ваши личные данные автоматически внесутся в незаполненные поля.

Если вы не знаете, куда платить транспортный налог, если авто числится в другом городе, то эта информация для вас. Граждане должны уплачивать транспортный налог в бюджет по месту нахождения транспортных средств после получения налогового уведомления, направляемого ФНС.

Имейте в виду, что налоговый орган обязан направить вам уведомление не позднее, чем за 30 дней до наступления срока платежа с расчетом налоговой базы и указанием размера налога, подлежащего уплате, а также срока его уплаты (п. 2 ст. 52 НК РФ).

Нередко налоговое уведомление пересылается посредством почты заказным письмом. В таком случае оно считается полученным по истечении шести рабочих дней с даты отправления письма (п. 4 ст. 52 НК РФ).

Также, многих интересует, каков транспортный налог в сельской местности. Ранее мы уже отмечали, что налоговая ставка, как правило, установлена законом субъектов Российской Федерации, но не в каждом субъекте такой закон существует. К счастью, этот случай законодательство предусмотрело (п. 1 ст. 361 НК РФ).

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

|---|---|

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 1 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л.с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л.с. (до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. (свыше 147,1 кВт) | 10 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 8,5 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 2,5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

| свыше 50 л.с. (свыше 36,77 кВт) | 5 |

Обратите внимание на то, что в уведомлении о начислении сбора указано, за какой год пришел транспортный налог, поэтому путаницы возникнуть не должно.

В заключение нужно разобраться, кто имеет право на возврат уплаченного транспортного налога. Для этого снова следует обратиться к законодательству.

В соответствии с п. 3 ст. 363 НК РФ:

возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном ст. ст. 78 и 79 Кодекса.

При этом п. 7 ст. 78 Кодекса гласит, что заявление о зачете или возврате суммы излишне уплаченного налога вы можете подать в течение трех лет со дня уплаты указанной суммы.

Таким образом, уплатить транспортный налог до 1 декабря 2019 года было необходимо автовладельцам за 2018 год, а до 1 декабря 2020 года, оплаты осуществляются уже за 2019 год.

Правильность расчета транспортного налога проверяется удобным сервисом «Налоговый калькулятор — Расчет транспортного налог», доступ к которому открыт на официальном сайте Федеральной налоговой службы.

Что делать, если неправильно начислен транспортный налог на авто?

Ранее мы разобрали, как начисляется транспортный налог на машину за неполный год, однако всегда есть вероятность ошибки в расчетах ФНС, для чего мы рекомендуем сделать проверочные расчеты самостоятельно, воспользовавшись приведенным выше примером.

Если же данные в налоговом уведомлении указаны неверно или в результате вашего проверочного расчета вам удалось обнаружить неправильно начисленный транспортный налог, обратитесь в ФНС с письменным заявлением.

К заявлению прикладывается копии документов, где подтверждена правильность ваших расчетов.

Заявление готовится в двух экземплярах, поскольку на втором налоговая инспекция официально завизирует дату его принятия и возвратит его вам.

Скачать бланк заявления в налоговую

Если данные в налоговом уведомлении верны, транспортный налог уплачивается по месту нынешней регистрации вашего транспортного средства. Удачи вам!